Probabil ca ati observat la televizor comportamentul antilopelor in savana africana, comportament menit sa le creasca sansele de supravietuire intr-un mediu ostil. In primul rand se deplaseaza tot timpul in turma. In al doilea rand, evita sa ramana ultimele in turma deoarece cei intarziati devin prada sigura pentru atacatori. In sfarsit, in cazul unui pericol, sunt capabile sa atinga viteze mari si sa faca la nevoie schimbari bruste de directie: tot in turma. Orice asemanare cu atitudinea investitorilor financiari nu este intamplatoare.

Conform unui popular indicator al evolutiilor P/E (pret/profit) furnizat de profesorul Robert Shiller de la Universitatea Yale din SUA, bursa americana a mai fost la fel de supraevaluata ca acum doar in perioada bulelor speculative care s-au spart in 1929 si 2000. In aceste conditii, una dintre intrebarile care mi se pune frecvent este urmatoarea: daca toti investitorii financiari vad ca indicii bursieri sunt acum la maxime istorice care isi gasesc cu greu justificare in perspectivele economice globale, mai degraba sumbre, de ce ignora aceste elemente si prefera sa urmeze “turma”?

Desigur intrebarea pare acum oarecum inadecvata in contextul scaderilor severe raportate de burse de la inceputul anului. Dar tocmai comportamentul irational al investitorilor creeaza premisele formarii “bulelor” si spargerii lor ulterioare prin corectii severe, corectii amplificate de panica de care a fost cuprinsa “turma”, antrenand-o intr-un galop frenetic al vanzarilor. Incercari precum cele ale guvernului chinez de a limita vanzarile sau scaderea indicelui s-au dovedit absolut nocive. O ”turma” obisnuita sa alerge in libertate, odata ce e pusa intr-un tarc, ii va creste nivelul de nervozitate si de panica. Motiv pentru care chinezii au si inlaturat in final o parte dintre masurile coercitive de dezinvestire, care nu au facut decat sa creasca panica in randul investitorilor.

Dincolo de temerea de a “nu pierde trenul” unor castiguri potentiale intr-o piata care creste irational, in speranta ca vor fi primii care vor sesiza capul liniei pentru a sari, cred ca mai exista o explicatie pentru comportamentul de “antilopa” al investitorilor, care tine mai putin de partea emotionala si mai mult de cea pur pragmatica. Si chiar daca varietatea fondurilor de investitii este foarte mare, cred ca, in esenta, explicatia mea se refera la toate acele fonduri care au o minima diversificare ce le permite sa isi micsoreze expunerea pe diferite clase de active in favoarea altora, inclusive a cash-ului. Din acest motiv, chiar daca voi vorbi doar despre actiuni, acest tip de atitudine a investitorilor poate fi extrapolata si in cazul celor care investesc in obligatiuni, marfuri sau alte active tranzactionate pe piete lichide.

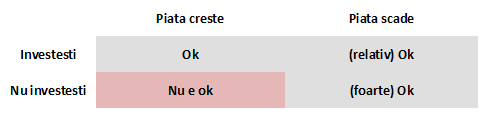

Administratorii de portofolii sunt evaluati in majoritatea cazurilor in functie de performanta lor raportata la un etalon (benchmark). De exemplu, pentru investitorii in actiuni, etalonul este reprezentat de un indice sau o combinatie de mai multi indici care sa evidentieze evolutia pietelor bursiere in care administratorul plaseaza lichiditatile fondului de care se ocupa. Aceasta inseamna ca daca o piata bursiera ramane o perioada suficient de lunga, 1-3 ani, supraevaluata, iar administratorul, rational fiind, nu investeste in ea, va sfarsi prin a subperforma, ceea ce ar putea duce la penalizarea sa de catre potentialii investitori prin neinvestire sau de catre cei deja existenti prin lichidarea detinerilor. In aceste conditii, optiunile pe care le are la dispozitie sunt sintetizate in matricea de mai jos.

Matricea surprinde doua scenarii de evolutie a pietelor (crestere/scadere) si doua tipuri de atitudine a unui administrator de fond (investire/non-investire). Astfel, in cazul in care piata creste si a investit, fondul se va misca in linie cu etalonul de performanta si toata lumea va fi fericita. In mod paradoxal, cam acelasi lucru se va intampla si in cazul in care piata scade si administratorul totusi investeste. Intr-o piata in care etalonul scade, o scadere a fondului va putea fi justificata. In cazul in care piata scade si administratorul va fi atat de inspirat incat sa nu investeasca, performanta va fi exceptionala, cu mult mai buna decat a etalonului de performanta.

Matricea surprinde doua scenarii de evolutie a pietelor (crestere/scadere) si doua tipuri de atitudine a unui administrator de fond (investire/non-investire). Astfel, in cazul in care piata creste si a investit, fondul se va misca in linie cu etalonul de performanta si toata lumea va fi fericita. In mod paradoxal, cam acelasi lucru se va intampla si in cazul in care piata scade si administratorul totusi investeste. Intr-o piata in care etalonul scade, o scadere a fondului va putea fi justificata. In cazul in care piata scade si administratorul va fi atat de inspirat incat sa nu investeasca, performanta va fi exceptionala, cu mult mai buna decat a etalonului de performanta.

Pe de alta parte, singurul caz in care situatia nu ar fi deloc acceptabila si in care administratorul ar fi foarte serios tras la raspundere de investitorii in fond ar fi cea in care piata creste si el nu investeste. Deci din patru scenarii posibile, doar unul ar pune foarte serios la indoiala profesionalismul administratorului. Nota bene, acest unic scenariu de non-performanta este asociat deciziei de a nu investi. Deci, cu alte cuvinte, decizia de a investi cot la cot cu ceilalti asigura in cea mai mare masura protectia reputatiei administratorului, ceea ce ii si motiveaza pe cei mai multi sa prefere sa nu inoate impotriva curentului.

Mi se pare extrem de ilustrativa pentru cele mentionate pana acum “filozofia” Wall Street-ului expusa de un broker american in paginile WSJ: “Daca esti optimist (a „bull”) si gresesti, vei fi iertat. Daca esti optimist si ai dreptate, te vor iubi. Daca esti pesimist (a „bear”) si ai dreptate, vei fi respectat. Daca esti pesimist si nu ai dreptate, vei fi concediat”.

Pana la urma, sa iti asumi riscul de a nu investi intr-o piata care creste presupune fie capacitatea extraordinara de a anticipa inversarile de tendinta a pietelor, fie sa fii atat de convins si stresat de supraevaluarea ei raportata la context incat sa iti asumi acest risc de neinvestire. Sa le luam pe rand.

Spun ca este o capacitate extraordinara anticiparea inversarilor de tendinta deoarece studiile de comportament au demonstrat ca noi, ca oameni, stam foarte prost la acest capitol. Tentatia naturala, si de aceea preferata, este aceea de a extrapola tendintele actuale cu rate de crestere/scadere mai mari sau mai mici. De aceea avem un succes foarte limitat la a anticipa, de exemplu, scaderi ale pietelor dupa o perioada de evolutie pozitiva. Studii facute in acest sens, care evalueaza predictiile analistilor/strategilor de investitii (strategists), unul dintre ele fiind mentionat si de WSJ intr-un articol in 2013, au aratat cat de neperformante au fost predictiile in pofida modelelor complexe utilizate sau a faimei institutiei financiare din care proveneau. Aparent, tentatia de a fi optimist (a „bull”) e prea mare, chiar si cu riscul de a nu anticipa scaderile pietei, avand in vedere ca numarul anilor in care, de exemplu, bursa americana a crescut este mult mai mare decat numarul anilor in care a scazut.

Un exemplu mai recent in acest sens este criza financiara din 2008, care a fost anticipata de extrem de putini oameni. Nici guvernatori de banci centrale, nici institutii financiare internationale, nici guverne, nici experti din sectorul privat nu au prevazut tsunami-ul care s-a pravalit asupra economiei mondiale. Si cum ramane totusi cu cei care l-au prevazut? Statistic vorbind numarul lor este atat de mic raportat la multimea expertilor financiari incat ei pot fi inscrisi in multimea celor care, in logica distributiei probabilitatilor pentru toate scenariile, ar fi trebuit sa existe pentru a face si o astfel de predictie. Din 2009, cate dintre scenariile de criza ale d-lui Roubini, considerat vizionarul crizei din 2008, s-au mai concretizat? Niciunul…

Deci, daca administratorii sunt dezavantajati de faptul ca nici ei si nici cei care le furnizeaza informatii nu pot trece peste slabiciunea umana de a previziona prost schimbarile de tendinta, din pacate si abilitatea de alege acele actiuni care performeaza mai bine ca piata (stock picking) nu pare sa fie larg raspandita. Conform unei analize facute de S&P Dow Jones Indices si mentionata de Financial Times in octombrie anul trecut, in Europa, 9 din 10 fonduri administrate active au performat mai prost decat etalonul de performanta pe care si l-au stabilit. Pentru cei care nu stiu, fondurile administrate active sunt fonduri care, spre deosebire de fondurile pasive, nu urmaresc sa copieze structura unui indice bursier, ci isi propun alocari mai mari sau mai mici pe diferitele actiuni in incercarea de a performa mai bine decat etalonul pietei. Conform estimarilor S&P Dow Jone Indices, in momentul de fata doar 15% din fonduri la nivel global sunt administrate pasiv, dar dinamica sugereaza o crestere a preferintei investitorilor pentru astfel de fonduri.

Din aceste motive, de cele mai multe ori, inclusiv uitandu-ma la evolutiile pietelor din ultimele saptamani, cred ca, de fapt, decizia investitorilor de a nu mai investi este legata de convingerea ca bursele au mers prea departe, ceea ce ii face din ce in ce mai nervosi si mai neconvinsi de performantele viitoare. Acumularea acestor sentimente duce in final la punctul de rascruce (the tipping point) dincolo de care orice stire negativa e privita emotional ca o buna justificare pentru schimbarea directiei de miscare a “turmei de antilope”. Rapid si brusc.

Concluzia acestui comentariu ar trebui sa fie ca decat sa delegati administrarea propriilor investitii pe pietele financiare mai bine le faceti singuri? Catusi de putin. Mai ales in situatia in care nu aveti suficiente cunostinte sau suficient timp. Ca sa nu mai pun la socoteala economiile de scara pe care le furnizeaza investitiile intr-un fond.

Concluzia este mai degraba legata de necesitatea de a urmari cu atentie performanta fondului in care investiti si de faptul ca daca nu va considerati suficient de norocos sau abil sa gasiti unul din fondurile active aflate in minoritatea de 15% care bate consecvent piata, ar trebui sa va impuneti ca cerinta minima o performanta in linie cu piata. Si asta pe termen lung.

Si nu uitati legea pe care nu aveti cum sa o pacaliti pe pietele financiare: randamente mari se obtin cu riscuri mari, pe cand riscurile mici nu pot duce decat la randamente mici. Dar despre principii de investire vom vorbi cat de curand intr-un nou comentariu.

Un weekend placut!

Aboneaza-te pentru a primi notificari cand noi articole sunt publicate