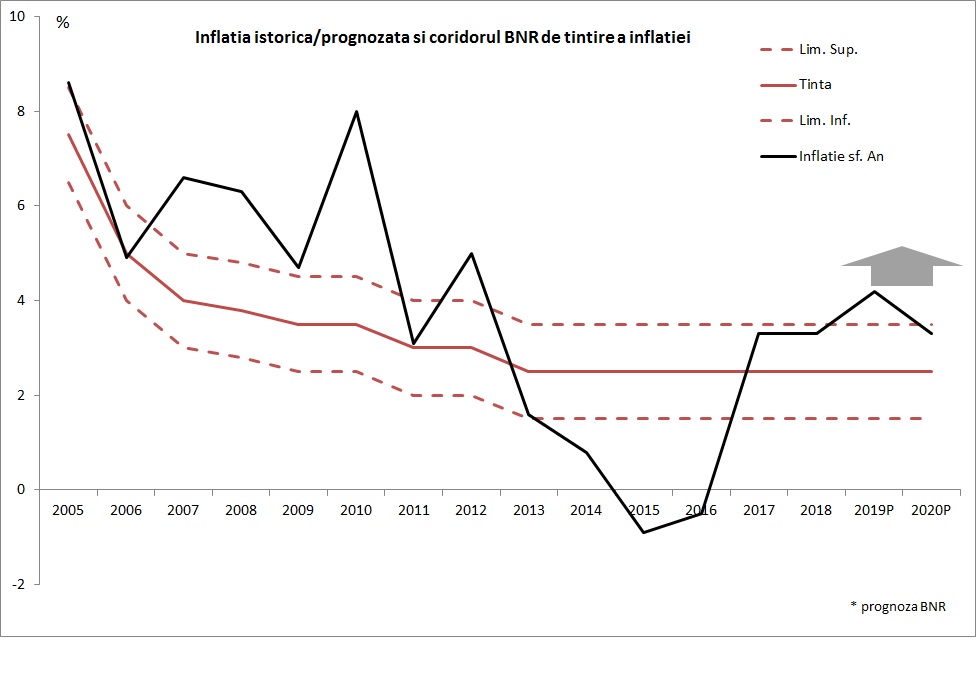

Ultimul raport asupra inflatiei prezentat de BNR a facut un anunt care cred ca a fost primit cu mai putina consternare decat ar fi meritat. Astfel, cu acest prilej, am fost anuntati ca prognoza de inflatie a BNR a fost modificata de la 3% la 4,1%.

Un simplu calcul aritmetic ne arata ca aceasta ajustare reprezinta o crestere cu 37% a prognozei initiale. Este o ajustare majora, care nu poate sa nu mire, mai ales ca rapoartele asupra inflatiei sunt realizate o data la 3 luni. S-au inregistrat in aceste trei luni evolutii atat de dramatice incat sa justifice o ajustare de o asemenea magnitudine?

Desigur, BNR explica noua sa perspectiva mai ales prin prisma preturilor exogene, care nu se afla sub controlul sau: accize, petrol, pretul la legume. Dar aceasta este doar o parte a adevarului si, sincer, mi-e greu sa cred ca transmiterea pretului petrolului in preturi finale s-a facut in mai putin de trei luni.

In ce priveste inflatia core 2 ajustata, care face abstractie de preturile ce nu pot fi controlate prin politica monetara, chiar daca cresterea tarifelor la telefonie ca urmare a OUG114/2018 era usor de anticipat, aceasta perspectiva a fost ignorata in raportul BNR din februarie. Cel mai probabil, banca centrala nu a vrut ca prin prognozele sale sa sugereze ca o astfel de crestere ar fi justificata si inevitabila.

Faptul ca ne aflam pe o tendinta ascendenta a cresterii preturilor este confirmat si de un alt indicator, deflatorul PIB-ului, anuntat odata cu raportarea din aceasta saptamana a PIB-ului din primul trimestru al acestui an. Astfel, colegii din departamentul de analiza al BCR au remarcat ca deflatorul PIB-ului, un indice al cresterii preturilor care nu se limiteaza doar la cosul de consum al populatiei si face abstractie de preturile importurilor, a avut valoarea de 7,8%. Cea mai mare valoare de la sfarsitul lui 2008!

Dar dincolo de magnitudinea de aproape 40% a ajustarii prognozei de inflatie, o magnitudine cu care BNR-ul nu ne-a obisnuit, mai apare un element de relevanta deosebita. Prin aceasta noua prognoza, BNR ajunge la concluzia ca va esua in atingerea tintei sale de inflatie in 2019, in timp ce in 2020 estimeaza ca inflatia se va apropia de limita superioara a intervalului tintit 1,5%-3,5%.

In mod normal, confruntata cu astfel de tendinte, orice banca centrala ar lua decizia cresterii dobanzii de politica monetara. Sa privim graficul de mai jos, importat din Bloomberg, care prezinta evolutia dobanzilor de pe piata interbancara: ROBID – dobanda la care se atrag bani – in galben, ROBOR – dobanda la care se dau credite – in alb, dobanda de politica monetara a BNR – in verde. Observam ca, incepand cu iunie 2018, asistam, intr-adevar, la o tendinta de crestere a celor doua dobanzi, echivalenta cu o inasprire a politicii monetare.

Din pacate, asistam insa din nou la relativizarea importantei dobanzi de politica monetara, relativizare de pe urma careia BNR a tras ponoase si in trecut. Pe acelasi grafic observati lunga perioada de dinainte de septembrie 2017, in care dobanzile bancare au fost semnificativ mai mici decat dobanda de politica monetara. Practic, ducerea in irelevanta a dobanzii de politica monetara din acea perioada a facut ca cresterea ulterioara a dobanzilor interbancare pentru recuplarea lor cu dobanda de politica monetara, asa cum era logic, sa fie considerata abuziva si sa duca la faimosul scandal al ROBOR-ului.

Iata-ne acum intr-o situatie opusa, in care din nou asistam la o ducere in irelevanta a dobanzii de politica monetara prin decuplarea, de data aceasta in sens crescator, a dobanzilor interbancare.

Motivul poate fi doar banuit. Temerea BNR ca o decizie de formalizare a unei cresteri a dobanzii cheie ar atrage atentia si ar genera intrari speculative de capital. O astfel de situatie ar pune presiune in directia aprecierii leului, ceea ce nu ar face decat sa inrautateasca deficitul de cont curent, ieftinind importurile si facand exporturile mai putin profitabile.

Din pacate insa, aceasta decuplare cvasipermanenta dintre dobanzile interbancare si dobanda de politica monetara nu face decat sa intarzie intrarea pietelor financiare locale in normalitate prin asigurarea unei predictibilitati ancorate in dobanda de politica monetara, dupa cum intarzie cresterea relevantei dobanzii de poltica monetara ca functie-semnal a politicii BNR.

Pe de alta parte, continuarea de catre BNR a abordarilor sale neortodoxe da si masura situatiei greu de administrat in care se gaseste: o politica de tintire a inflatiei fara sprijinul absolut necesar al politicii fiscale si, in final, decorelarea dintre ciclul economic al UE si economia locala care a fost impinsa spre supraincalzire cu presiunile inflationiste aferente. Sa nu uitam ca Romania ramane tara cu cea mai ridicata inflatie in UE.

In aceste conditii, bancile centrale au putine motive sa se gandeasca la cresterea dobanzilor cheie, in timp ce BNR are toate motivele sa se gandeasca la asa ceva. Cu toate acestea, are mari retineri in a o face, de teama antrenarii unor intrari speculative de valuta.

Corectia nu poate veni decat din politica fiscala si din intreruperea ciclului de crestere nesustenabila a salariilor, in primul rand in sectorul public.

Pana cand acest lucru se va intampla, romanii care economisesc vor continua sa fie penalizati de dobanzile real negative, iar BNR va tinti cu adevarat inflatia din cand in cand.

Un weekend placut!

Aboneaza-te pentru a primi notificari cand noi articole sunt publicate