Credeti-ma, e o intrebare la care este foarte greu de dat un raspuns atunci cand e vorba de investitii pe pietele financiare. M-am confruntat cu ea de cateva ori ca director de investitii al unui fond privat de pensii si am descoperit cat de frustrant poate fi sa iei o decizie rationala, fundamentata economic, dar pierzatoare in final doar pentru ca nu ai urmat comportamentul irational al marii majoritati a investitorilor. Cu alte cuvinte, alegerea pe care o ai pana la urma de facut este de a alerga cu “turma” intr-o directie in care nu crezi sau a risca sa fii “calcat” alergand in sens opus.

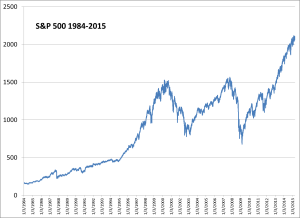

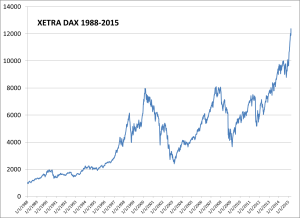

Indicii bursieri ai pietelor de capital de referinta din lume sunt in momentul de fata la valori record. Ca vorbim de S&P 500 (S.U.A.), de XETRA DAX (Germania) sau de FTSE 100 (Marea Britanie) situatia este similara. Alti indici CAC 40 (Franta), Hang Seng (Hong Kong), KOSPI (Coreea de Sud) se  apropie de maximele istorice. Dincolo de larga lor reprezentare geografica, indicii deja mentionati includ firme multinationale cu expunere globala si se bucura de prezenta investitorilor de pe toate meridianele, tranformandu-i teoretic intr-un barometru al starii economiei globale. Teoretic.

apropie de maximele istorice. Dincolo de larga lor reprezentare geografica, indicii deja mentionati includ firme multinationale cu expunere globala si se bucura de prezenta investitorilor de pe toate meridianele, tranformandu-i teoretic intr-un barometru al starii economiei globale. Teoretic.

In conditiile in care acesti indici se afla la cele mai mari valori istorice sau in apropierea lor, se ridica intrebarea logica: In ce masura perspectivele economice globale justifica cresteri de asemenea amplitudine a burselor? Cu alte cuvinte: valorile exceptional de ridicate ale indicilor bursieri anticipeaza performante la fel de exceptionale si ale economiei globale? Raspunsul nu este foarte incurajator.

Ultimul raport al FMI despre perspectivele economice globale sugereaza ca, chiar daca situatia in economiile dezvoltate este in curs de imbunatatire, cresterea economica potentiala (cresterea care nu duce la dezechilibre) in aceste economii este in scadere. Tendinta a existat si inainte de criza, dar s-a accentuat in perioada post-criza, cauza fiind legata in principal de imbatranirea populatiei. (Aviz pentru socul demografic major pe care Romania il va suferi in 2030!) Mai mult, activitatea de investire din sectorul privat, cea care ar trebui sa puna bazele cresterii economice viitoare, se afla la niveluri foarte scazute. Si in acest raport, dar si in altele, concluzia este ca ne indreptam mai degraba catre o perioada indelungata de crestere scazuta la nivel global (Larry Summers vorbea chiar despre o “stagnare seculara”) datorata inclusiv incetinirii cresterii economice din marile tari emergente. Cel mai recent semn in acest sens  a venit din China, unde cresterea economica an la an a primului trimestru a fost de 7%, cea mai scazuta rata din ultimii 6 ani, de la criza, si a doua cea mai scazuta din 2001.

a venit din China, unde cresterea economica an la an a primului trimestru a fost de 7%, cea mai scazuta rata din ultimii 6 ani, de la criza, si a doua cea mai scazuta din 2001.

In aceste conditii, cred ca suntem indreptatiti sa suspectam ca performanta burselor este mai putin legata de fundamentele macro si microeconomice, ci, mai degraba, de programele de injectii de lichiditate ale bancilor centrale din S.U.A., Japonia, Marea Britanie si, mai recent, zona euro. O confirmare in acest sens a venit in ultimele 12-18 luni si de la reactiile absolut atipice ale investitorilor la datele economice care sugerau ca economia americana este in proces de insanatosire. Date economice bune, care ar fi trebuit sa faca investitorii sa cumpere actiuni (daca decizia lor era bazata pe fundamente economice) au dus, surprinzator, la corectii ale burselor, adica vanzari de actiuni. Aceasta sugereaza ca, in realitate, investitorii erau de fapt preocupati de terminarea programului de injectii de lichiditate ale Fed si , in final, de posibilitatea cresterii dobanzii de referinta, sugerand ca de fapt lichiditatea si finantarea la dobanzi scazute (leveraged) au alimentat balonul cresterilor bursiere, performanta economiei reale cazand in umbra.

In mod evident, abordarile neortodoxe ale bancilor centrale in scopul repornirii economiei au avut si au in continuare efecte colaterale. Realitatea este ca doar o parte din plusul de lichiditate injectat de bancile centrale s-a regasit in activitatea de creditare a bancilor, in conditiile in cara atat bancile cat si firmele si populatia au ramas mai degraba circumspecte dupa “dusul rece” oferit de criza. Restul plusului de lichiditate a fost plasat fie inapoi in depozite la bancile centrale, fie in instrumente financiare. Cu cat randamentele oferite de obligatiuni au fost mai scazute datorita cresterii preturilor lor (alt balon!), cu atat mai mare a fost fluxul indreptat spre actiuni, investitii imobiliare sau alte forme de plasament. Aceasta situatie a dat nastere la aparitia unei “bule” pe piata de capital care explica valorile record, in disonanta cu perspectivele cresterii economice.

Din pacate, aici iau sfarsit certitudinile, deoarece nu poate fi anticipat cat timp va mai dura aceasta tendinta si daca “bula” va fasai usor sau se va sparge brusc. Deocamdata parametrii de lichiditate ai pietelor nu sunt de natura a se schimba dramatic. Fed ul a incetat programul sau, dar BCE tocmai l-a inceput. Aceasta este de asteptat sa duca la o reorientare a investitorilor dinspre bursele americane catre bursele europene. Dar corectii masive nu ar trebui sa aiba loc decoamdata nici macar in S.U.A, in conditiile in care goana investitorilor dupa randamente ii obliga pe acestia sa isi asume riscuri suplimentare. Dupa cum explicam si la inceput, decizia acestora nu este usor de luat. Merg in continuare cu “valul” chiar daca stiu ca perspectiva economica nu justifica preturile, sperand ca isi vor lichida investitiile cu o secunda inainte ca valul sa se intoarca, sau isi iau de pe acum profiturile renuntand la cresterile de pret pe care bursele le-ar mai putea oferi pentru o bucata de timp? E un raspuns la care doar fiecare investitor va putea raspunde in functie de apetitul de risc pe care il are, tragand in acelasi timp cu ochiul si la cateva “ ace” care ar putea sparge “balonul” brusc.

Cel mai de actualitate potential eveniment este volatilitatea pe care ar putea-o induce o iesire precipitata a Greciei din zona euro, care cred ca ar avea un impact limitat asupra pietei obligatiunilor, datorita prezentei BCE, dar unul important asupra actiunilor care au un profil de risc mai ridicat. Alte “ace” de urmarit ar fi cele din pietele emergente, mai ales in cazul economiilor finantate substantial prin datorii in USD in Asia si America Latina si care, in perspectiva cresterii dobanzilor de catre Fed si a intaririi dolarului, ar putea avea dificultati in sustinerea acestui grad de indatorare, generand o criza a datoriilor in dolari. In sfarsit, evolutiile geo-politice pot reprezenta o sursa de panica pentru investitori, mai ales cand antreneaza marile puteri sau zone sensibile precum Orientul Mijlociu.

In timp ce contextul actual masoara toleranta la risc a investitorilor, pentru emitenti el reprezinta o fereastra de oportunitate. Practic, fie ca vorbim de finantarea tarilor prin obligatiuni suverane sau despre finantarea corporatiilor prin emisiuni de obligatiuni sau de actiuni, acestea au toate sansele sa asigure costuri de finantare deosebit de avanatajoase, fara precedent. Inclusiv in Romania. Ramane ca emitentii sa aiba un program de investitii care sa justifice astfel de finantari si care sa le permita in final, in cazul obligatiunilor, fie sa le rascumpere la maturitate, fie sa se refinanteze la dobanzi in crestere pe termen mediu si lung. Aceasta fereastra de oportunitate nu va dura la nesfarsit avand in vedere ca atat preturile obligatiunilor cat si ale actiunilor se afla la maxime istorice creand un moment de “anormalitate” temporara. Cu alte cuvinte intrebarea pe care atat investitorii cat si emitentii ar trebui sa si-o puna nu este daca va aparea o corectie a instrumentelor financiare, ci “cand” si “in ce mod”.

Un weekend placut!

Aboneaza-te pentru a primi notificari cand noi articole sunt publicate