Curba randamentelor titlurilor de stat este un grafic care arata randamentele oferite de titlurile de stat in functie de maturitatea lor, adica plecand de la maturitatile cele mai scurte si ajungand la cele mai lungi. Este un grafic urmarit cu atentie deoarece poate oferi indicatii interesante, legate de perceptia investitorilor in ce priveste evolutiile economice viitoare.

Deobicei, curba randamentelor este una ascendenta. Maturitatile mici ofera randamente mai mici, in timp ce, pe masura ce maturitatile cresc, si randamentele cresc la randul lor. Explicatia rezida in impredictibilitate si risc. Cu cat orizontul de investire este mai lung, probabilitatea aparitiei unor evolutii neasteptate creste. Evolutiile economice din viitorul apropiat sunt mai usor de anticipat decat cele din viitorul foarte indepartat. In consecinta, pentru a investi pe termen lung, investitorii cer o prima de risc, adica un randament superior care sa oglindeasca riscul mai mare pe care si-l asuma. Asta face ca o curba a randamentelor “normala” sa fie una ascendenta, cu randamente in crestere pentru orizonturi de investire mai lungi.

In astfel de situatii, nu doar directia conteaza, dar si panta curbei ascendente. O panta abrupta, de exemplu, reflecta asteptarile investitorilor legate de o accelerare a cresterii economice, la pachet cu o inflatie in crestere.

Si totusi, exista si situatii, mai degraba rare, in care curba randamentelor inceteaza a mai fi “normala”. Ea devine “inversata”. Cu alte cuvinte, ea are o alura descendenta prin care maturitatile scurte ofera randamente mai mari decat maturitatile lungi. Este o situatie contra intuitiva la prima vedere, care pare sa contrazica rationamentul de mai sus prin care riscul asociat investitiilor pe termen lung este remunerat mai bine.

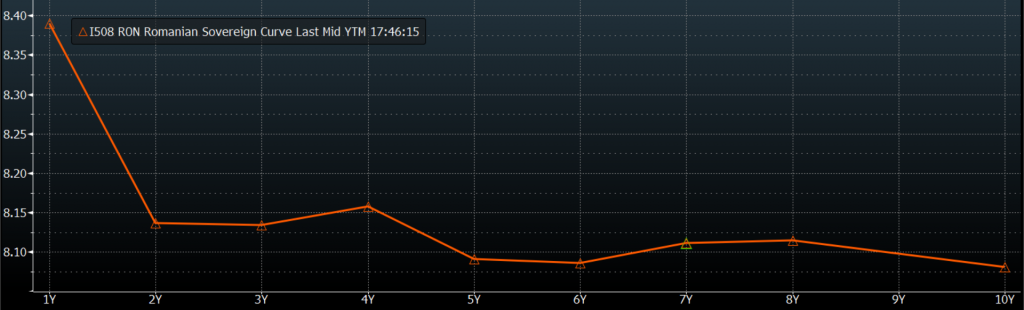

Cu o astfel de situatie se confrunta in prezent piata titlurilor de stat din Romania. Dupa o lunga perioada de timp in care curba randamentelor titlurilor de stat a fost “normala”, iata, in momentul de fata, incepe sa se inverseze, asa cum graficul de mai jos o arata. Ce semnificatie are aceasta inversare?

O prima intrebare ar fi: anticipeaza o astfel de curba faimoasa stagflatie de care mai nou se vorbeste in Romania? Nu cred. Stagflatia contine cuvintele stagnare si inflatie. Da, o stagnare economica urmata de recesiune ar putea produce o astfel de inversare. Dar in niciun caz perspectiva inflatiei. De ce ai accepta randamente in scadere atunci cand te astepti ca inflatia sa creasca?

Anticipeaza atunci inversarea curbei intrarea in recesiune a economiei romanesti? Mai ales ca aceasta este interpretarea standard prezenta mai ales in economiile dezvoltate: inversarea curbei de randamente = recesiune. Nu cred in intrarea in recesiune a economiei romanesti in absenta unui soc puternic extern. Poate o incetinire economica, poate stagnare, dar nu o scadere economica semnificativa si prelungita. Mai mult, avand in vedere structura rigida a bugetului, deficitul bugetar mare si impactul negativ pe care o recesiune l-ar avea asupra veniturilor, un deficit bugetar in crestere indus de recesiune ar obliga statul sa ofere dobanzi mai mari, nicidecum mai mici.

Desigur scenariul recesiunii in cazul unui soc extern extrem nu poate fi ignorat complet. Dar curba inversata nu oglindeste scenarii extreme. Investitorii in general au o capacitate scazuta de a anticipa scenariile extreme.

Si atunci ce varianta mai ramane? Din punctul meu de vedere, explicatia este legata in primul rand de accelerarea ritmului de crestere a dobanzii de catre BNR. Avand in vedere atitudinea de tip “wait-and-see” legata de inflatie cu care incepuse anul, BNR parea sa ofere calea sigura spre un puseu inflationist semnificativ si prelungit. Insa, ultima minuta a consiliului BNR arata recunoasterea evaluarii initiale incorecte, aparitia unor semnale de supraincalzire economica si necesitatea unei repozitionari rapide a politicii monetare.

Un astfel de mesaj implica doua consecinte relevante pentru investitorii in titluri cu maturitati lungi. In primul rand, faptul ca, daca BNR continua in acelasi ritm ajustarea politicii monetare, inflatia ar trebui sa fie adusa rapid sub control. Ca urmare, un randament anual de 9% pe 10 ani nu poate fi justificat si reprezinta o oportunitate rara de investire. In al doilea rand, o politica de crestere a dobanzilor scade sansele unei deprecieri a leului. Asta inseamna ca riscul valutar pe care si-l asuma investitorii straini care cumpara titluri in lei este scazut, ceea ce este de natura sa ii incurajeze. Asta s-a vazut la ultima licitatie pe termen lung in care prezenta straina a fost semnificativa.

In concluzie, cred ca, in cazul Romaniei, curba randamentelor este in momentul de fata oglinda credibilitatii politicii monetare a BNR in lupta cu inflatia. O abordare hotarata din partea BNR ar trebui sa mentina curba inversata inca o perioada de timp. Revenirea ei rapida la “normalitate” ar fi un semnal prost pentru credibilitatea politicii monetare din perspectiva aducerii inflatiei in intervalul-tinta.

Un weekend placut!

Aboneaza-te pentru a primi notificari cand noi articole sunt publicate