In SUA, in Marea Britanie, in zona euro, in UE, inflatia depaseste pana si cele mai pesimiste estimari. Motivele invocate sunt “exogene”, adica , cumva, au cauze externe mai presus de controlul bancilor centrale. Dar sunt ele cu adevarat doar exogene? Iar bancile centrale sunt cu adevarat pompierii salvatori sau cei care acum sting focul pus chiar de ei insisi?

“Economia nu este o stiinta exacta. Este o combinatie intre arta si elemente stiintifice” spunea Paul Samuelson, primul american laureat al premiului Nobel pentru economie. Nu pot decat sa subscriu, iar in opinia mea, principala problema este imposibilitatea anticiparii cu certitudine a comportamentului uman. Pana la urma, deciziile umane sunt cele care stabilesc atat nivelul cererii cat si al ofertei dintr-o economie, fie ca e vorba de munca, de capital sau de apetitul de consum/economisire. Iar complexitatea atinsa de procesele economice prin globalizare nu a facut decat sa scada probabilitatea cresterii exactitatii stiintelor economice.

Asadar, bancile centrale, in procesul decizional, sunt departe de a avea un set de instrumente care sa le ofere estimari certe privind evolutiile economice viitoare, momentul optim al interventiilor lor sau consecintele acestor interventii. In pofida modelarilor economice complexe pe care le folosesc, la sfarsit, tot au grija sa le ajusteze pe baza a “expert-opinion”. Adica o “ghicire educata” din partea analistilor si expertilor din piata. Probabil asta o putem include in categoria “arta” de care vorbea Samuelson.

Evolutiile curente si cele previzionate astfel constituie apoi baza deciziilor de politica monetara pe care bancile centrale le iau. Si cata vreme aceaste decizii au urmat caile “ortodoxe”, riscurile asociate aproximarilor oferite de inexactitatea stiintelor economice nu au fost majore. Efectele masurilor luate de bancile centrale de administrare a lichiditatii din piata, de ajustare e rezervelor minime obligatorii, miscarile de dobanda produceau efecte in economie prin ajustari graduale, dar nicidecum socuri.

Insa riscurile erorilor de evaluare au crescut semnificativ odata cu iesirea din logica interventiilor “ortodoxe”, mai precis odata cu decizia de a utiliza “bomba atomica” a relaxarii cantitative. Interdictia cumpararii de catre o banca centrala a datoriei propriei tari a fost, pana la criza din 2008, scrisa cu rosu pe prima pagina a oricarui abecedar de politici monetare. Motivatia era legata de consecintele inflationiste pe care o astfel de abordare, ce presupunea tiparirea de moneda, le-ar produce.

Insa aceasta interdictie fundamentala a fost stearsa cu buretele cu prilejul crizei din 2008 cand circumstante de piata exceptionale au necesitat interventii exceptionale ale bancilor centrale, menite sa impiedice blocarea totala a pietelor financiare. Insa drogul tiparirii de bani, care intr-o prima faza a limitat durerile crizei economice, folosit cu obstinatie timp de un deceniu, a sfarsit prin a da dependenta. Si guvernele, si pietele financiare au devenit prizonierele banilor gratis tipariti de bancile centrale pentru a finanta deficitele bugetelor nationale si pentru a stimula economia.

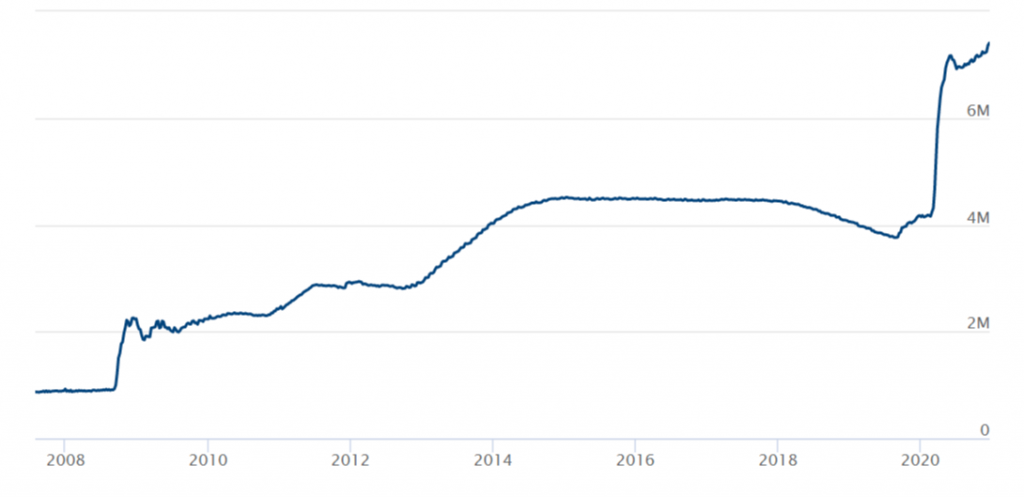

Graficul evolutiei activelor bancii centrale americane Fed arata cum apogeul a fost atins cu prilejul crizei pandemice. In acest context, injectiile de lichiditate au depasit substantial marimea celor din criza din 2008, considerate la vremea respectiva ca fiind exceptionale. Dar daca atunci aceasta solutie daduse rezultate fara sa produca inflatie, trebuia sa mearga si de data aceasta, nu-i asa?

Graficul evolutiei activelor bancii centrale americane Fed arata cum apogeul a fost atins cu prilejul crizei pandemice. In acest context, injectiile de lichiditate au depasit substantial marimea celor din criza din 2008, considerate la vremea respectiva ca fiind exceptionale. Dar daca atunci aceasta solutie daduse rezultate fara sa produca inflatie, trebuia sa mearga si de data aceasta, nu-i asa?

Problema este ca o astfel de legatura bolnavicioasa dintre bancile centrale, guverne si pietele financiare a facut ca o buna parte din independenta bancilor centrale sa fie pierduta. O independenta care ar fi trebuit sa dea acestora libertatea oricaror interventii necesare pentru a-si atinge obiectivul lor primordial: stabilitatea preturilor. Insa reversarea politicilor de relaxare cantitativa era acum mult mai greu de facut, avand in vedere impactul ei asupra capacitatii guvernelor de a finanta deficitele sau impactul negativ asupra evolutiilor bursiere.

Atunci cand vrei sa folosesti intr-un razboi o bomba de mare impact, pentru a avea rezultatele scontate cu pagube colaterale minime, ai nevoie de instrumente de ghidare de precizie. Insa bancile centrale si-au asumat ghidarea rachetei balistice a relaxarii cantitative cu o busola. In prima faza, bomba a fost suficient de puternica pentru a crea impresia ca si-a atins obiectivul. Acum insa se observa ca atingerea obiectivului s-a datorat socului pe larga scara produs si nu preciziei ei. Pentru ca bancile centrale se pare ca au uitat ca economia nu este o stiinta exacta.

Ilustrative in acest sens sunt bajbaielile legate de inflatia care la inceput era suficient de “tranzitorie” ca sa nu i se dea atentie, pentru ca apoi sa nu mai fie “tranzitorie” si sa necesite interventii hotarate ale bancilor centrale.

Problema este ca, in pofida inexistentei unor modele economice care sa permita o evaluare exacta a consecintelor, in perioada pandemiei bancile centrale au apasat pedala tiparirii de bani pana la fund, preocupate fiind de limitarea recesiunii economice si sprijinirea guvernelor. Practic, au subestimat puterea revenirii economice pe care urmau sa o produca mana de mana cu guvernele care au folosit banii furnizati gratis pentru acordare de subventii si alte stimulente economice.

In locul unei reveniri economice graduale, care ar fi permis companiilor sa-si ajusteze modul de operare printr-o tranzitie lipsita de socuri, explozia cererii agregate produse de bancile centrale si de catre guverne a indus tensiuni majore pe lanturile de furnizare globale, pe pietele energetice, pe pietele muncii. Toate s-au regasit sub numitorul comun al cresterii generalizate a preturilor.

Sunt greu de explicat altfel motivele pentru care in perioada pre-pandemie echilibrele economice erau rezonabile si nu induceau presiuni asupra preturilor pentru ca, ulterior, o revenire a economiei la nivelul predandemiei sa aiba un impact atat de puternic asupra preturilor la nivel mondial. Explicatia nu poate fi decat socul revenirii cauzat de un dozaj excesiv de stimuli.

Iar daca la asta mai adaugati si socul tranzitie la energia verde… Pentru ca aceasta tranzitie in sine este un soc. Transformarile prin care trebuie sa treaca industriile energetice sunt fundamentale, necesita capital si mai ales timp. Or ultimul lucru pe care ti-l doresti intr-o astfel de tranzitie energetica este ca ea sa se suprapuna peste un boom economic in care cererea de energie explodeaza. Asa ca, chiar daca pe agendele marilor banci centrale si guvernelor vedem scris cu litere mari si verzi preocuparea pentru criteriile de sustenabilitate, ele au astazi partea lor de contributie la repornirea centralelor pe carbune, prin socul de cerere pe care l-au produs.

Sa speram ca dupa ce s-au jucat suficient de mult cu ea precum ucenicii-vrajitori, bancile centrale vor pune inapoi in cutie bagheta magica si nu vor mai crede in magia tiparirii de bani pe termen lung fara a produce inflatie.

Un weekend placut!

Aboneaza-te pentru a primi notificari cand noi articole sunt publicate