Si iata-ne ajunsi la ultimul comentariu al anului 2015. Celor care inca se mai intreaba de unde am preferinta asta pentru utilizarea de metafore din domeniul aeronautic am sa le amintesc ca prima mea calificare a fost cea de inginer de aviatie. Iar prima dragoste nu se uita usor… De altfel veti fi suprinsi sa aflati cati manageri din zona bancara, de consultanta sau mediu de afaceri non-aviatic sunt la origine ingineri de aviatie. Va voi lasa insa placerea sa ii descoperiti singuri.

Acum o saptamana incepusem numaratoarea inversa pentru “decolarea” dobanzii-cheie a Fed si, implicit, a dobanzilor in dolari. Aceasta a venit, raspunzand in totalitate asteptarilor investitorilor. Adica a fost o crestere de 0,25 puncte procentuale si, in paralel, temerile legate de un proces prea rapid de ajustare au fost calmate prin mentionarea de doua ori a termenului “gradual” in comunicatul Fed. Reactiile de satisfactie ale pietelor financiare au fost pe masura, principalele burse raportand cresteri. Nici pietele financiare din Romania nu au facut exceptie, inversand intr-o oarecare masura tendintele din zilele precedente de pe piata titlurilor de stat si cea valutara. Ma astept ca aceste tendinte sa continue.

Exista unii analisti care considera decizia Fed ca fiind o intoarcere “la normal”. Nu impartasesc delor aceasta opinie pentru simplul motiv ca din multe puncte de vedere, pe care le-am enumerate cu diverse alte prilejuri, suntem de fapt foarte departe de “normal”, asa cum este definit de istoria economica pre-criza, si nu avem nicio certitudine ca ne vom mai intoarce vreodata la acea stare de normalitate.

Odata procesul de crestere a dobanzilor demarat de catre Fed, intrebarea pe care ne-o punem acum este daca chiar e vorba de o “decolare”, sau mai degraba doar de un “salt”. Diferenta importanta intre cele doua evenimente este ca in timp ce intr-o decolare continui sa iei inaltime si apoi ramai acolo sus, “saltul” aduce doar un efect pe termen scurt, odata oprita scurta inaltare urmand o re-apropiere de sol, adica de cota zero.

Poate acest lucru sa se intample si in cazul dobanzii cheie a Fed? Pe termen scurt putin probabil, asa cum mentionam in comentariul saptamanal precedent, in care explicam ca in urmatorul an Fed va urma o tendinta graduala lenta de crestere a dobanzii-cheie, monitorizand indeaproape evolutiile economiei americane. Ultimele estimari merg in directia a 1 punct procentual in doua cresteri mai degraba in a doua jumatate a anului, asta daca nu apar surprize in evolutiile macro americane sau globale. Problema este ca, orice am face, istoria si teoria economica ne arata ca economiile de piata tind sa aiba o evolutie ciclica, ceea ce inseamna ca perioade de crestere prelungita sunt urmate de perioade de recesiune, in care economia “coboara” si “aterizeaza” mai mult sau mai putin fortat. Astfel de perioade sunt de obicei tratate cu politici fiscale si monetare relaxate, generoase, menite sa reporneasca motoarele economiei si sa atenueze caderea.

SUA se afla in prezent intr-una din cele mai lungi perioade de crestere economica (mica ce e drept) pe care le-a avut in ultimii 160 de ani deci, logic, sfarsitul ciclului ar trebui sa fie aproape. De altfel un sondaj realizat de Wall Street Journal (WSJ) in randul a 65 de economisti arata ca mai mult de jumatate dintre ei considera “oarecum probabil” sau “foarte probabil” ca dobanda-cheie a Fed sa se intoarca la zero in cel mult cinci ani. Intrebarea de 100 de puncte este: va fi asta suficient pentru repornirea economiei americane in acel moment si pentru impiedicarea unei noi crize?

Sa nu uitam ca a fost nevoie de sase ani de dobanda zero si injectii masive de lichiditate prin achizitionarea de titluri de stat direct de catre Fed – practic tiparire de moneda – pentru a aduce si mentine pe linia de plutire economia americana. Asta a facut ca, in doar sase ani, bilantul contabil al Fed sa creasca de 4,5 ori. Repetarea de catre Fed a unei interventii de amploare similara dupa doar 5-6 ani pare greu de imaginat. Acesta este si motivul pentru care exista temeri legate de faptul ca urmatoarea recesiune ar putea fi mult mai greu de solutionat in conditiile in care Banca Centrala americana si-a epuizat deja o parte semnificativa din „munitie”. Pe de alta parte, nici marja de manevra pentru politicile fiscale relaxate in SUA nu este cu mult mai mare, avand in vedere ca datoria publica americana se afla in termeni absoluti la un nivel fara precedent istoric, iar, raportat la PIB, la un nivel depasit doar de perioada din preajma celui de al doilea razboi mondial.

Masurile alternative aflate la dispozitia Fed in cazul unei recesiuni viitoare raman limitate si nu este clar cat de departe ar putea merge cu politicile neortodoxe. 16% dintre economistii intervievati de WSJ considera ca e posibil ca in urmatorii cinci ani dobanda cheie a Fed sa ajunga in teritoriul negativ, o situatie similara cu politica actuala a Bancii Centrale Europene (BCE). Nu trebuie trecuta cu vederea nici opinia Presedintelui Fed din Boston, Eric Rosengren, care considera ca Fed ar trebui sa se gandeasca foarte serios daca tinta sa de inflatie nu ar trebui sa fie majorata de la cei 2% in prezent. O tinta de inflatie mai mare ar permite si o dobanda–cheie mai mare, ceea ce ar furniza Fed mai mult spatiu de manevra atunci cand ar fi necesare politici monetare stimulative. Adica o scadere de dobanda ar putea fi mult mai semnificativa decat azi si, ca urmare, ar avea un impact stimulativ mai substantial.

In ce priveste zona euro, pe termen scurt, decizia Fed ridica o minge la fileul BCE. Procesul gradual de crestere a dobanzilor la dolari va duce si la o depreciere a euro fata de dolar. Aceasta inseamna, in primul rand, un plus de inflatie pentru zona euro, un parametru pe care pana acum BCE a incercat sa il stimuleze fara prea mare succes. In acelasi timp, un euro mai slab fata de dolar va insemna si un stimulent pentru exporturile zonei euro, un al doilea sprijin pentru o BCE preocupata de cresterea economica prea mica si somajul prea mare din zona.

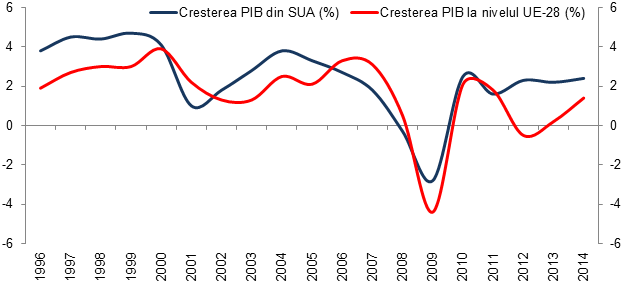

Vestea proasta este ca, daca in cazul SUA perspectivele vi se par inca incerte si complicate, in cazul zonei euro si a UE perspectivele sunt si mai complicate. Explicatia o gasiti in graficul de mai jos, care arata evolutia economiilor SUA si UE in ultimii 20 de ani.

In ultimii 20 de ani, coeficientul de corelare intre evolutiile economice dintre SUA si UE a fost de 0,76, adica mare, lucru ilustrat si in grafic. Sunt doua lucruri de remarcat in evolutiile ilustrate. In primul rand, se observa ca ajustari negative ale economiei americane au fost urmate rapid de ajustari similare ale economiei europene. In al doilea rand, in ultimii 5 ani, dupa o perioada de divergenta semnificativa fata de economia SUA, economia UE incepe sa convearga incet spre economia SUA, observand totusi ca, in ultimii 20 de ani, ratele de crestere europene s-au aflat in cea mai mare parte a timpului sub ratele de crestere ale SUA.

Comentariile de mai sus identifica principala problema a UE si zonei euro. In eventualitatea in care economia americana va intra in recesiune si va trage si UE dupa ea, BCE va fi surprinsa mult mai nepregatita decat Fed, avand in vedere ca deja are o dobanda de referinta negativa si de abia a inceput sa faca injectii de lichiditate, nemaivorbind de mozaicul decizional prezent in UE si zona euro. Acesta pozitie incomoda este rezultatul interventiei tardive a BCE in piata, ca urmare a opozitiei Bundesbank la achizitionarea de titluri de stat de teama alimentarii inflatiei. Realitatea ne arata ca temerile au fost nejustificate si n-au facut decat sa intarzie procesul de stimulare a economiei, ducand astfel la decuplarea semnificativa a economiei europene de cea americana.

Si in final, lantul cauzal ne duce la Romania, o tara profund integrata in economia UE si, ca urmare, cu evolutii economice corelate cu cele din UE. Mai mult, cu evolutii economice mult mai volatile decat cele din UE in masura in care atat cresterile economice pozitive dar si cele negative din UE au fost amplificate de evolutiile din economia romaneasca. In aceste conditii, o eventuala intrare in recesiune a SUA si a UE in urmatorii 5 ani va fi de natura sa taie aripile economiei romanesti. Asta cu atat mai mult cu cat fundamentele unei cresteri sustenabile in Romania intarzie sa fie puse, in locul investitiilor fiind preferat impactul pe termen scurt al alimentarii consumului.

O astfel de perspectiva ar trebui sa inceapa sa ne preocupe cu atat mai mult cu cat simptomele vulnerabilizariii economiei romanesti au inceput sa apara. Pe primele 10 luni deficitul de cont curent aproape s-a dublat (+85%) fata de anul trecut, in primul rand din cauza cresterii cu aproape o treime (+27%) a deficitului comercial. O analiza pe care am facut-o sugereaza ca avansul importurilor este indus in egala masura atat de importurile de bunuri de capital cat si de bonuri de consum. Continuarea majorarilor salariale si a scaderii TVA va alimenta apetitul de consum, ceea ce va asigura intretinerea tendintei din ultimii ani in care ritmul de crestere al importurilor l-a depasit pe cel al exporturilor. Asta inseamna un deficit extern mai mare. Confruntat cu fluxuri de capital, deci de finantare, limitate, deficitul de cont curent majorat va sfarsi prin a se reflecta in curs sau, si mai probabil, in reluarea procesului de crestere a dobanzilor in lei de catre BNR pentru a descuraja cererea, masura care, din pacate, nu va putea face diferenta intre consum si investitii.

Aceste perspective mai au o reflectare, nu lipsita de importanta, in atitudinea mediului de afaceri care ramane mai degraba prudent. Faptul ca in contextul unei cresteri economice prognozate la 4%, Romania ajunge in 2016 cu deficitul bugetar la limita maxima de 3% nu este de bun augur. Ce instrumente de politica fiscala vor mai ramane disponibile la o crestere zero sau negativa ulterior daca suntem deja cu deficitul la maxim? In ce priveste instrumentele de politica monetara, situatia este mai buna, permitand stimulente suplimentare in caz de nevoie. Rezervele minime obligatorii ale bancilor la BNR sunt inca mari, avand potential de scadere si de transfer al lichiditatilor in bilantul bancilor. De asemenea, dobanda de politica monetara a BNR va fi, dupa reluarea ciclului de crestere explicat mai sus, suficient de ridicata pentru ca sa poata fi coborata din nou.

In concluzie, mandri azi de aceste rate de crestere economica ce ne pozitioneaza in topul UE si privind la urmatorii 5 ani intrebarea din titlu este extrem de valabila si pentru Romania: asistam la o ”decolare” sau doar la un “salt” care ne va aduce mai repede decat ne asteptam cu picioarele pe pamant?

Urmatorul comentariu saptamanal va aparea pe data de 8 ianuarie 2016.

Va doresc un weekend placut si Sarbatori fericite!

Aboneaza-te pentru a primi notificari cand noi articole sunt publicate